Sumber: X

Penulis: Noah

Kompilasi dan Penyuntingan: BitpushNews

Ringkasan Inti

-

Peningkatan Produk: Pinjaman on-chain akan mengalami peningkatan produk yang diperlukan untuk lebih memenuhi kebutuhan modal skala besar.

-

Pelepasan Permintaan: Dengan fitur yang terbuka, suku bunga pinjaman rendah saat ini akan memicu permintaan pinjaman yang kuat.

-

Arus Balik Modal: Suku bunga pinjaman akan mulai stabil di atas suku bunga bebas risiko, sehingga mendorong arus masuk modal.

-

Regulasi Valuasi: Kelipatan valuasi industri ini sedang menuju level fintech, memberikan peluang investasi potensial untuk tahun depan.

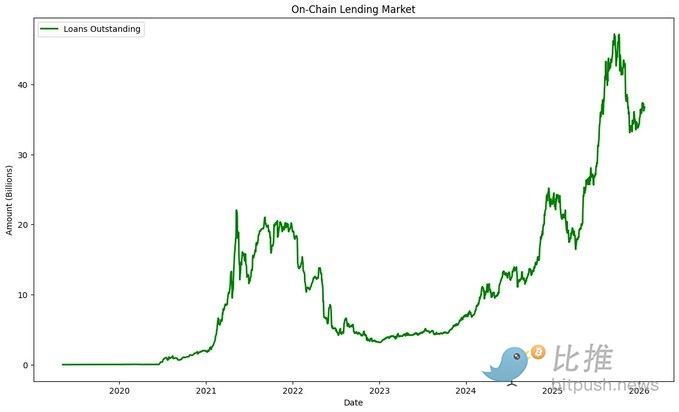

Siklus Periodik Pinjaman On-Chain

Secara historis, pinjaman on-chain selalu mengikuti perilaku siklus empat tahap:

-

Jumlah modal sistem rendah, suku bunga rendah.

-

Suku bunga naik, modal mengalir ke dalam sistem.

-

Karena kelebihan modal, suku bunga mulai turun.

-

Karena suku bunga terlalu rendah, modal meninggalkan sistem.

Harga token protokol pinjaman cenderung mengikuti pola serupa: harga naik seiring kenaikan suku bunga dan arus masuk modal, dan turun seiring penurunan suku bunga dan arus keluar modal.

Kita sekarang berada di tahap keempat. Di masa lalu, pasar pinjaman dapat mengandalkan koefisien beta positif pasar crypto untuk mendorong permintaan leverage, sehingga mendorong suku bunga naik; atau menggunakan subsidi token untuk merangsang hasil yang lebih tinggi. Subsidi token berhasil di pasar yang sangat "refleksif" (harga tinggi = subsidi banyak = modal platform banyak = harga lebih tinggi), tetapi sekarang mungkin tidak lagi memiliki basis modal berlebih yang bersedia berpartisipasi dalam perilaku seperti ini. Saya pikir, sebagian besar protokol pinjaman tidak lagi ingin menggantungkan nasib pada beta pasar crypto, dan subsidi sulit diwujudkan tanpa menambah biaya.

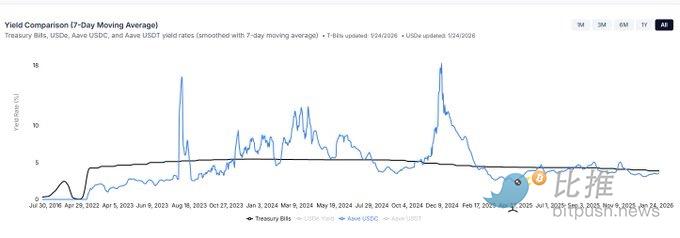

Masalah yang saat ini menyebabkan suku bunga pinjaman stablecoin di bawah Suku Pendanaan Semalam Terjamin AS (SOFR) adalah: 1. Permintaan pinjaman tidak mencukupi; 2. Inefisiensi modal yang disebabkan oleh protokol (seperti cash drag akibat model point-to-pool, kurangnya mekanisme rehypothecation, dll.). Selain itu, suku bunga pinjaman on-chain jauh lebih rendah daripada sebagian besar sumber modal alternatif, keadaan ini jelas bukan merupakan keseimbangan jangka panjang.

Bagaimana Memicu Permintaan Pinjaman?

Kunci untuk memicu permintaan pinjaman adalah dengan menawarkan harga yang lebih rendah daripada alternatifnya. Masalahnya saat ini adalah, protokol pinjaman belum dapat menawarkan kelas aset jaminan dan struktur pinjaman yang biasa digunakan oleh peminjam.

1. Aset Jaminan yang Lebih Berkualitas

Keamanan protokol pinjaman "monolitik" bergantung pada aset dengan kualitas terburuk, sehingga mereka sering kali terlalu konservatif dalam memperkenalkan aset baru. Saat ini, hampir semua protokol telah beralih ke arsitektur modular untuk memungkinkan pinjaman dengan risiko lebih tinggi.

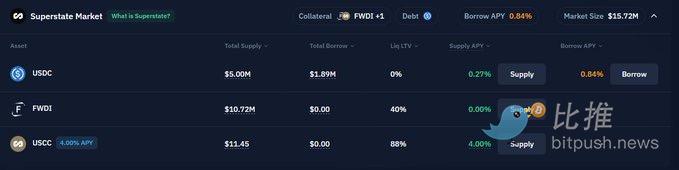

Banyak aset jaminan tradisional saat ini masih sulit diperoleh secara on-chain. Pinjaman sekuritas adalah pasar bernilai triliunan dolar, dengan suku bunga penyelesaian biasanya $SOFR + 75-250$ basis poin. Meskipun masih dalam tahap awal, kami telah melihat embrio pinjaman sekuritas, seperti pasar Superstate Kamino, pasar Horizon Aave, dan pasar pilihan Morpho.

2. Peningkatan Desain Protokol

Secara historis, protokol pinjaman terutama menawarkan pinjaman margin suku bunga mengambang "point-to-pool" untuk aset crypto yang sangat likuid. Ini hanya cocok untuk segmen kecil peminjam dan memberikan cash drag substansial bagi pemberi pinjaman karena model suku bunga berbasis utilisasi.

Kamino, Aave, dan Morpho tahun ini merilis pembaruan untuk memperluas jenis pinjaman secara signifikan. Seiring protokol menambahkan pinjaman berkala, whitelist alamat, perjanjian tiga pihak dengan custodian yang compliant, pencocokan langsung, dll., pemberi pinjaman akan melihat kompresi spread (lebih banyak yang dibayar peminjam mengalir ke pemberi pinjaman), sementara peminjam akan mendapatkan lebih banyak pilihan pinjaman yang fleksibel.

Ini akan memicu permintaan pinjaman, mendorong suku bunga naik, yang pada akhirnya menarik pasokan modal, mendorong kita ke "Tahap Kedua" dalam siklus pinjaman.

Menciptakan Peluang Hasil Tinggi

Peluang hasil tinggi sangat penting untuk kelangsungan hidup Dana Hasil (Yield Funds) crypto. Meskipun pasar mungkin dapat bertahan tanpa mereka, lebih baik kita tidak mengambil risiko itu. Secara historis, dana hasil on-chain membutuhkan imbal hasil 12-15% untuk membenarkan keberadaannya dan mengumpulkan dana.

Karena perdagangan basis tokenisasi (Basis Trade) dan peningkatan efisiensi modal perdagangan basis CME, hasil basis untuk sementara telah terkompresi. Sedangkan permintaan pinjaman di atas 10% memerlukan pasar crypto bullish (yang tidak terduga).

Ini berarti dana akan dipaksa mencari peluang yang sedikit lebih berisiko tetapi dengan imbal hasil yang baik setelah disesuaikan dengan risikonya. Peluang yang paling mungkin adalah masuknya produk hasil tokenisasi. Misalnya, Figure telah meluncurkan Pinjaman Ekuitas Rumah (HELOC) tokenisasi dengan hasil 8%, dana hasil dapat menggunakan leverage berputar di Kamino untuk mencapai pengembalian di atas tingkat target mereka.

Tahun 2026 mungkin akan lebih banyak setara dana kredit yang di-tokenisasi, menawarkan hasil 8-15%. Perlu diingat, leverage berputar membawa risiko yang sulit diukur, dan struktur hukum produk kredit tokenisasi harus solid.

Kesimpulan

Saya pikir ada logika yang dapat dipertahankan: bahkan jika harga token terus turun, permintaan pinjaman on-chain masih dapat terus tumbuh. Meskipun saya tidak berkomentar tentang valuasi beta pasar crypto, jika logika di atas berlaku, valuasi protokol pada suatu titik di tahun 2026 akan menjadi sangat masuk akal.

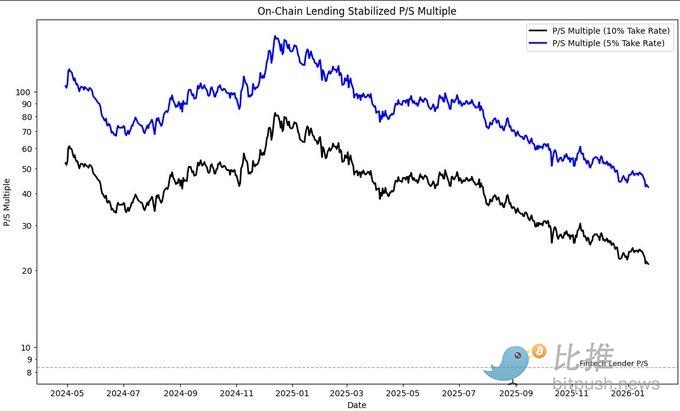

Perhitungan Data:

Asumsikan perusahaan pinjaman on-chain mengambil 5-10% bunga sebagai pendapatan, dengan suku bunga rata-rata 6,5%. Saat ini, kelipatan total kapitalisasi pasar/penjualan (P/S) sektor ini adalah 21x hingga 42x, sedangkan perusahaan pinjaman fintech yang terdaftar sekitar 8,4x.

Meskipun perbedaan halus keduanya tidak perlu diperdebatkan, Anda harus optimis tentang pinjaman on-chain dalam dua tahun ke depan agar kelipatan valuasi saat ini terlihat masuk akal. Meski begitu, karena harga token turun dan pertumbuhan Indikator Kinerja Utama (KPI), kelipatan ini dengan cepat terkompresi.

Saya pikir tahun 2026 akan menjadi peluang untuk "melakukan serangan besar-besaran" di jalur ini. Meskipun pertumbuhan mungkin lambat dalam jangka pendek karena penurunan harga aset crypto, katalis fundamental yang akan datang mungkin memberikan titik belok pertumbuhan lain untuk aktivitas pinjaman on-chain, dengan keberlanjutan yang lebih kuat.